משכנתה בקצב שלך

לאחרונה בנק מזרחי טפחות חזר לשווק את המסלול הייחודי של 'משכנתה כפי יכולתך' (מכ"י), ובשמו החדש 'משכנתה בקצב שלך'. למעשה אין זה מוצר חדש, והוא קיים כבר זמן רב בבנק, אך לא היה כמעט בשימוש בעשור האחרון. ועכשיו, בעקבות הקורונה, הבנק החליט להחיות אותו מחדש כלפי פנים וכלפי חוץ, כלפי פנים – בקרב הבנקאים, כלפי חוץ – בקרב הציבור הרחב.

מדובר במוצר מיוחד ומעניין, ולכאורה היה ראוי שיועצי המשכנתאות ישתמשו בו, לפחות בחלק מהתיקים, כבר זמן רב. אבל למען האמת רק עכשיו הוא חוזר להיות שימושי עבור יועצי המשכנתאות, משתי סיבות:

1. בעבר הוצא המוצר רק במסלול של ק"צ, מסלול שכבר קרוב לעשור פחות שימושי אצל רוב יועצי המשכנתאות. (מעתה הבנק מאפשר לקבל את המוצר גם במסלול הקל"צ).

2. עד לאחרונה הבנקאים לא היו רגילים להשתמש במוצר. ואם הבנקאים לא מכירים את המוצר לעומק, גם אם יועץ המשכנתאות יבקש אותו – זה לא בהכרח יעזור. נכון, אפשר להתעקש ולבקש מבנקאי "תבדוק". אבל כשמדובר במוצר מורכב יחסית, אם הבנקאי לא מכיר אותו מספיק לעומק, זה פשוט לא עובד.

עכשיו, לאחר שהבנק החזיר את המוצר הייחודי אל קדמת הבמה, שידרג אותו, וריענן את בנקאי המשכנתאות בבנק כיצד לעבוד איתו – הגיע הזמן שגם אנו, יועצי המשכנתאות, נכיר אותו לעומק, ונשתמש בו היכן שנכון לעשות זאת לטובת הלקוחות.

משכנתה בקצב שלך (מכ"י)

הרעיון מאחורי המסלול הייחודי הינו לאפשר גמישות מלאה, ככל הניתן, בהחזר החודשי.

אדגים את הנושא באמצעות דוגמא היפותטית: לקוח קונה עכשיו דירה, אך מתכנן בעוד 4 שנים, לעשות רילוקיישן לחו"ל, לטובת לימודים, סטאז', עבודה בחו"ל, וחזרה לארץ כעבור 6 שנים יחד עם מענק חזרה שמן.

בהתאם לכך הלקוח מבקש את צורת ההחזר הבאה:

בארבעת השנים הקרובות (בהם הוא עדיין עובד בארץ) – החזר משכנתה רגיל.

בשנתיים לאחר מכן (בהם הוא נמצא בלימודים) – ללא החזר כלל.

בשנתיים לאחר מכן (בהם הוא עושה סטא'ז) – החזר חודשי נמוך.

בשנתיים לאחר מכן (בהם הוא עובד בחו"ל, ומרוויח טוב במיוחד) – החזר חודשי גבוה.

ולאחר מכן (לאחר שיחזור לארץ) החזר חודשי רגיל, כמו בהתחלה – בהתאם לשכר שמרוויח היום בארץ.

בנוסף מבקש הלקוח לפרוע מיד עם חזרתו לארץ סכום של 70,000 ₪ (כספי המענק שעתיד לקבל בסיום ההשתלמות בחו"ל) ולוודא שלא יהיו לו עמלות פרעון מוקדם.

במשכנתה רגילה אין לנו יכולת כמובן לבנות החזר חודשי כזה, אבל ניתן לעשות זאת בעזרת 'משכנתה בקצב שלך'. במוצר הייחודי של מזרחי טפחות ישנה גמישות גבוהה ביותר להחזרים החודשיים, וניתן לעצב אותם בהתאם לצורך. זו גם הסיבה לכך שהבנק 'החיה' את המוצר מחדש דווקא עכשיו, בעקבות ה'קורונה'.

המשכנתה המתוכננת בסיפור ההיפותטי כמובן שלא תתרחש. לא בגלל שלא קיים לקוח כזה, אלא בגלל שגם אם יגיע לקוח כזה אלינו, אנחנו לא ניקח את האחריות על כך שלוח התשלומים המבוקש יתקיים בדיוק לפי הסדר המתוכנן .

אבל אם נפרק את סיפור המקרה לכל מיני סיפורים קטנים: של לקוח המבקש גרייס חלקי לתקופה ארוכה (ללא פגיעה ביחס ההחזר) ; או לקוח המבקש החזרים נמוכים ככל הניתן עד לסיום הלימודים ; או לקוח המבקש לעשות הקפאת משכנתה ידועה מראש לתקופה עתידית בה הוא יודע שירצה לעשות השתלמות מקצועית. כל אלו ועוד רבים אחרים הינם מקרים 'קלאסיים' בהם ניתן לעשות שימוש נח ביותר במכ"י, ולתפור ללקוח את 'החליפה המושלמת' אותה לא ניתן להשיג בשום דרך אחרת.

אבל האמת היא שמכ"י מתאים לא רק למי שמעוניין בהחזרי משכנתה אקזוטיים. כפי שיוסבר בהמשך, בגלל צורת חישוב יחס ההחזר של המוצר, ניתן להשתמש בו גם כאשר רוצים להוריד את יחס ההחזר, להעלות את ההחזר החודשי, או לבצע פרעון/סילוק/מחזור עתידי עם כמה שפחות עמלות פרעון מוקדם.

בהמשך גם נראה כיצד משפיע מכ"י על צורת תמחור המרווח הכולל של ההלוואה, וכיצד ניתן להשתמש בכך לשני הכיוונים.

אבל לפני הכל, על מנת שנדע מה בדיוק התנאים של מכ"י, נפרט את הפרמטרים הטכניים של המוצר

הפרטים הטכניים

• המוצר נלקח כחלק מתמהיל המשכנתה הרגיל.

• המסלולים בהם ניתן לקחת את המוצר: ק"צ, וקל"צ בלבד.

• תקופת ההלוואה: עד 30 שנה.

• מטרות הלוואה רלוונטיות: דיור (כולל מחזורים), וכל מטרה (למעט כא"ט וירוקה).

• כל המוצר חייב להיות בשחרור אחד בלבד (לא חייב להיות דווקא בשחרור הראשון).

• ההחזר החודשי לצורך חישוב יחס ההחזר נקבע על פי ההחזר החודשי הממוצע.

• פריסת התשלומים גמישה ביותר, וניתנת לבחירתו של הלקוח (לפני לקיחת ההלוואה), תחת המגבלות הבאות:

- עד 24 תשלומים גרייס מלא (החודשים לא חייבים להיות רצופים).

- בנוסף לכך, עד 24 תשלומים נוספים, בכל החזר חודשי שרוצים, אך לכל הפחות 500 ₪ בחודש .

- בנוסף לכך, עד מחצית מתקופת ההלוואה, בכל החזר חודשי שרוצים, אך לכל הפחות בגובה הגרייס החלקי.

- אחרי שעברה מחצית מתקופת ההלוואה, ברירת המחדל הינה החזר חודשי רגיל (בהתאם ליתרת החוב), אך ניתן לבקש גם החזר חודשי גבוה יותר.

בשביל לבאר יותר טוב את הדברים, ולנסות לענות מראש על השאלות ש'המפרט הרשמי' יוצר בהתחלה, נחזור על כל הפרמטרים שוב בצורת תיאור שונה...

ניתן לקחת את מכ"י לכל תקופה מקובלת, בדיוק כמו כל מסלול משכנתה אחרת, כאשר מבחינת הגמישות בהחזר החודשי מחלקים את תקופת ההלוואה לשתים: ברירת המחדל לאורך כל חיי ההלוואה הינה ההחזר החודשי הרגיל , עם זאת, בחלק הראשון של ההלוואה ניתן לקחת החזר חודשי שהוא גבוה יותר או נמוך יותר מהחזר המשכנתה הרגיל. ואילו בחלק השני של המשכנתה ניתן לבחור בחריגה מההחזר הרגיל – רק תשלומים גבוהים יותר.

זה עלול להראות קצת מוזר בהתחלה, ולכן חשוב להדגיש, כאשר אנו מדברים על החזרים גבוהים יותר, אין הכוונה רק להעלות את ההחזר החודשי ב-500 ₪ לדוגמא. אלא גם לקבוע שתשלום אחד בעוד 48 חודשים יעמוד על 60,000 ₪, וייכנס כחלק מהוראת הקבע של ההלוואה (ובכך להימנע מעמלת פרעון מוקדם שהייתה יכולה לחול במידה והסכום היה משולם במסגרת פרעון מוקדם).

בחלק הראשון של ההלוואה ניתן לבחור גם בהחזר חודשי הנמוך מההחזר הרגיל של ההלוואה על פי לוח סילוקין שפיצר. אם לדוגמא החזר חודשי של הלוואה בלוח סילוקין שפיצר עומד על 3,000 ₪ בחודש (לצורך הדוגמא, ההחזר החודשי מורכב 1,500 ₪ תשלום על חשבון הקרן, ו-1,500 ₪ על חשבון הריבית), יוכל הלווה לבקש החזרים חודשיים נמוכים יותר בתקופת ההלוואה הראשונה, תחת המגבלות הבאות: עד 24 תשלומים בגרייס מלא, עד 24 תשלומים בהחזר חודשי של 500 ₪ לכל הפחות, ויתר התשלומים לפחות בגובה תשלומי הריבית (1,500 ₪ בדוגמא שלנו). התשלומים בגרייס המלא, וכן התשלומים בהחזר של 500 ₪ לכל הפחות – ניתנים לפיצול, ואינם חייבים להיות רצופים ועוקבים. ניתן לדוגמא לבקש שבעשור הקרוב, בכל שנה, החודשיים הראשונים יהיו בגרייס מלא.

חישוב יחס ההחזר

על פי נהלי בנק ישראל על הבנק לחשב לכל הלוואה את יחס ההחזר שלה, ועל בסיסה לתמחר את סיכון ההלוואה והאפשרות להעמדת האשראי.

כידוע, יחס ההחזר מחושב על פי ההחזר החודשי חלקי ההכנסה הפנויה. כולנו מכירים את הוראות בנק ישראל הנוגעות לחישוב ההכנסה הפנויה. אך כיצד מחושב ההחזר החודשי? גם לשאלה זו בנק ישראל נתן הגדרה. על פי הנוהל של בנק ישראל ההחזר החודשי הינו: "התשלום החודשי המשמש לפרעון ההלוואה", ובמקרה של גרייס בתחילת התקופה "התשלום החודשי הצפוי בתום תקופת הגרייס".

שימו לב, בנק ישראל לא התייחס לצורת החישוב של ה"החזר החודשי" במקרה בו ההחזר החודשי משתנה לאורך חיי ההלוואה, ולכן הדבר נתון לפרשנות של הבנקים השונים.

לדוגמא, בנק ישראל לא קבע מה אמור להיות "ההחזר החודשי" בהלוואה בלוח סילוקין קרן שווה, והדבר נתון לפרשנות. האם יש לקחת בחשבון את התשלום החודשי הראשון, או לחילופין את ממוצע התשלומים החודשיים על פני התקופה.

שאלה זו עולה גם במקרה שלנו, כיצד אמור להיות מחושב ה"החזר החודשי" במשכנתה בקצב שלך, בה התשלום החודשי משתנה לאורך חיי ההלוואה, ולא ניתן להסתמך על התשלום החודשי הראשון או התשלום החודשי לאחר הגרייס כ"החזר חודשי מייצג"?

על מנת לחשב את ה"ההחזר החודשי" במכ"י בנק מזרחי בחר בגישה של חישוב על פי ה"התשלום החודשי הממוצע". כלומר הבנק בודק מהו התשלום החודשי הממוצע לאורך התקופה, ומשתמש בתוצאה לצורך חישוב יחס ההחזר.

עכשיו, סוף סוף, אנחנו מגיעים לחלק המעניין.

אם החישוב נעשה על פי התשלום החודשי הממוצע, יוצא שה"החזר החודשי" לצורך חישוב יחס ההחזר יכול להיות נמוך יותר מההחזר החודשי הראשון, או ההחזר החודשי בסיום תקופת הגרייס. כך ייתכן מצב שהתשלום החודשי יעמוד על 5,000 ₪ לחודש בעשור הקרוב, בעוד שלצורך חישוב יחס ההחזר יתייחסו ל-4,000 ₪ בלבד.

לדוגמא: הלקוח מעוניין במשכנתה ל-20 שנה, בהחזר חודשי של 5,000 ₪ בעשור הקרוב, ובהחזר של 3,000 ₪ לאחר מכן. במקרה כזה היינו בונים משכנתה שחלקה ל-10 שנים, וחלקה ל-20.

אבל מה נעשה אם בגלל יחס ההחזר לא ניתן לאשר החזר חודשי של יותר מ-4,000 ₪? במשכנתה רגילה אין לנו פתרון לכך. אבל בעזרת מכ"י אפשר לפתור את זה בקלות. אם ניקח את המשכנתה ל-20 שנה, כאשר בעשור הראשון ההחזר החודשי יעמוד על 5,000 ₪, ולאחר מכן ירד ל-3,000 ₪, נקבל תשלום חודשי ממוצע של 4,000 ₪, ונעמוד גם בבקשת הלקוח, וגם בדרישות הרגולטוריות.

צורת התמחור

המודלים ומידת הדיוק שבה מתמחר בנק מזרחי טפחות את הלוואות המשכנתא – הינם, ללא ספק, הטובים המדויקים והגמישים ביותר, מבין הבנקים למשכנתאות (לא סתם בנק מזרחי טפחות הוא גם הבנק למשכנתאות הגדול ביותר, ובו בזמן גם הרווחי ביותר).

המודלים הגמישים והמדויקים של הבנק, הכוללים בין היתר תמחור על פי מח"מ (משך חיים ממוצע) לכל הלוואה בנפרד (ולא על פי טבלת ריביות כללית), והסתמכות על סטטיסטיקות פנימיות של פרעונות מוקדמים מאפשרים לבנק לתמחר בקלות יחסית מוצרים חדשים וייחודיים.

בגלל אפשרות התמחור המשוכללת, בנק מזרחי מוביל בין היתר (מבין הבנקים למשכנתאות) בליווי פרויקטים. דוגמא נוספת לכך הינה ההוצאה לפועל של המשכנתה הפנסיונית, שטומנת בתוכה קושי תמחור משמעותי.

ומכאן גם למשכנתה בקצב שלך. מכיוון שהתמחור של בנק מזרחי מתבסס במסלולים הקבועים באופן מוחלט על המח"מ של ההלוואה הספציפית – התמחור (המרווח) של מכ"י לא גבוה יותר מתמחור של כל מסלול אחר בריבית קבועה.

תמחור באופן מדויק על פי המח"מ אומר שאם בתקופה הראשונה יש שימוש נרחב בדחיית תשלומים – הריבית תעלה. מנגד, אם יש שימוש בהעלאה של ההחזרים החודשים, או אפילו של 'פרעון' של סכום משמעותי במהלך הדרך – הדבר יביא להוזלה של הריבית.

כך לדוגמא, אם יש כוונה 'וודאית' לפרעון של כמה עשרות אלפי ₪ בשנים הקרובות, והסכום נכנס כחלק מלוח התשלומים – הדבר לא רק ימנע תשלום עמלות פרעון מוקדם, אלא אף יוריד את הריבית של ההלוואה בהתאמה לירידת המח"מ.

נקודה למחשבה

מכירים את זה שמוסדות ממשלתיים מחלקים את האוכלוסייה לפי קבוצות? כמו למשל קטגוריות בביטוח לאומי, או אם נשתמש בדוגמה מהעולם שלנו – קטגוריות של משרד השיכון. הקטגוריות נראות לנו לפעמים לא הגיוניות, ואנו יודעים שיש כאלו שהיה מגיע להם לקבל קצבה מענק או הלוואת זכאות, אבל לא מקבלים, פשוט כי הם לא נכנסו לקטגוריה הנכונה.

חלוקה לקטגוריות קיימת לא רק במוסדות ציבוריים, למעשה היא קיימת, מסיבות שונות, גם בהרבה מאוד חברות מסחריות גדולות (בצורה שונה כמובן).

לדוגמא, לקוח בן 70, שהכנסתו מבוססת על קצבה, מעוניין לקבל משכנתה לצורך מעבר לבית אבות – ככלל התשובה תהיה שהדבר אינו אפשרי. אבל אם נגיש את הבקשה במסגרת 'משכנתה פנסיונית' פתאום הדלתות נפתחות. הגם שמדובר באותו בנק, באותה רגולציה, ובאותו בסיס של ניהול סיכונים. פשוט מסיבות שונות (ולמען האמת – עם הגיון פנימי רב ונכון) הבנק החליט שלקבוצת לווים מסויימת הוא מעוניין לתת את אותה המשכנתה תחת הכותרת של 'משכנתה פנסיונית' בלבד, גם במקרים שאין שום הבדל בתנאי ההלוואה בין אפשרות זו לבין 'משכנתה רגילה'.

גם למשכנתה בקצב שלך יש מאפיינים דומים. כלומר ניתן לקבל במכ"י באופן טבעי דברים שכמעט ולא ניתן לאשר היום במשכנתה רגילה. לדוגמא: גרייס מלא. כיום כמעט ולא ניתן לאשר באף משכנתה רגילה גרייס מלא, אפילו לתקופה קצרה. ואילו במכ"י ניתן לקבל גרייס מלא לשנתיים, ללא צורך בהסברים מיוחדים.

יועץ משכנתאות שיידע כיצד להשתמש במוצר החדש-ישן בצורה נכונה, יכול להביא ערך גדול ללקוחותיו, ו'לתפור' להם למשכנתה מדויקת, אותה לא היה ניתן לקבל ללא השימוש במכ"י.

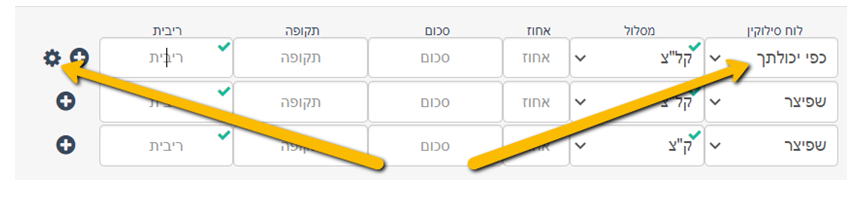

יישום במערכת SMARTNPV

על מנת לראות כיצד להזין 'מסלול' 'משכנתה בקצב שלך' במערכת SMARTNPV אתם מוזמנים לצפות בסרטון ההסבר המצורף: https://www.youtube.com/watch?v=eXylEUv26sM